|

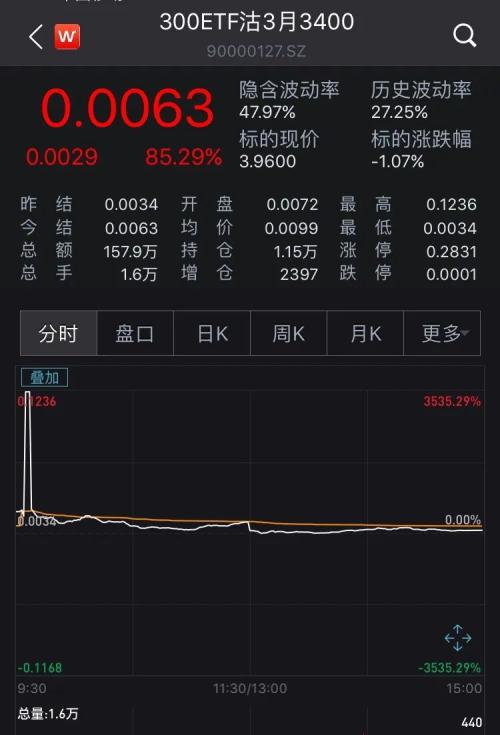

下跌行情下,有一个品种却赚了钱,盘中一度暴涨35倍。 3月13日,A股三大股指继续低开,失守2900点,深成指和业板指跌逾5%,随后有所反弹,跌幅收窄,仍以下跌收盘。 在此情况下,、300、50ETF等股票类认沽期权盘中都出现了大涨,其中300ETF沽3月3400合约盘中一度暴涨3535%,相当于一天1万变35万,另外中金所沪深300股指期权沽3月3400合约更是最高涨至48倍。 认沽期权全面大涨 300ETF沽3月3400合约盘中暴涨3535% 3月12日晚间,美国三大股指开盘后集体跌破7%,史上第三次触发熔断。美股开盘熔断后,加拿大多伦多交易所再跌破9.17%,触发一级市场熔断。巴西股指跌15%,触发日内第二次熔断,墨西哥IPC股指也因触发熔断,暂停交易15分钟。 3月13日早盘,A股三大股指悉数低开,沪指跌4.08%,深成指跌5.11%,跌5.28%并下破2000点,为2月7日以来首次。 受大跌此影响,今日早盘50ETF、300ETF认沽期权普遍出现了大幅上涨。其中,3月看涨合约中部分品种涨幅靠前。50ETF认沽期权中,50ETF沽3月2500一度大涨940%,50ETF沽3月2550盘中最高涨幅917.14%,50ETF沽3月2600盘中最高涨幅也超过500%。 300ETF认沽期权而言,嘉实300ETF沽3月3400合约盘中一度暴涨3535%,相当于一天1万变35万。 此外,华泰300ETF沽3月3300合约、嘉实300ETF沽3月3500合约、嘉实300ETF沽3月3600合约盘中最高涨幅也在500%以上。值得一提的是,中金所沪深300股指期权中,行权价3400点的认沽期权最高涨幅4800%即48倍。 大幅低开之后A股估值缓慢震荡回升,10:34时间早盘高点后再度缓慢走低至中午收盘。午后受到外围市场转暖的影响,股指快速拉升,创业板指、深成指短暂翻红,、强势,此后横向整理至终盘,回落,指数再度翻绿。 在此背景下,认沽期权涨幅也有所收窄但仍然全体上涨。截至收盘,50ETF沽3月2550合约大涨357.14%,50ETF沽3月2500合约涨幅340%,嘉实300ETF沽3月3400合约涨幅回落至85.29%。此外,中金所沪深300股指期权沽3月3400合约收涨120%。 不过值得注意的是,从隐含波动率看,认沽期权的隐含波动率并未普遍高于认购,透露出市场的看跌预期并未形成一边倒形势。 期权标的方面,50ETF下跌1.41%收于2.796;300ETF下跌1.49%收于3.889;嘉实300ETF下跌1.07%收于3.96;下跌1.41%收3895.31。 A股下跌中ETF期权避险功能显现 期权,顾名思义就是未来的权利。购买一份期权合约,就是获得了在将来某个时间点以约定的价格买入(认购期权)或者卖出(认沽期权)一份标的资产的权利。认沽期权又称看跌期权,一般在证券行市看跌时使用。 期权按执行价格与标的资产价格的关系可分为实值期权、平值期权和虚值期权三种。做一个简单的比喻:足彩其实也是一种期权。 比如你在看一场巴西对德国的足球赛,如果比赛还在进行中,巴西队1:0领先德国队,这个时候你去买巴西队赢,就类似于买入了实值期权;如果巴西队和德国队现在是0:0踢平,你买巴西队赢,就想当于买入平值期权;当巴西队0:1落后的时候,你还要买巴西队赢,这个时候你所投资的足彩就属于虚值期权;当巴西队已经0:5落后了,这时候你依然买巴西队赢,你就等于买入了深度虚值期权。 去年12月23日,沪深300指数衍生出的三大期权品种同步上市。 其中,上交所上市交易沪深300ETF期权合约(标的为华泰柏瑞沪深300ETF),深交所上市交易沪深300ETF期权合约(标的为(160706)ETF),中金所上市交易沪深300股指期权。而三大期权品种的推出,也使得沪深300指数成为继之后第二个跨现货、期货、期权三大市场的指数标的。 沪上地区某量化经理表示,新诞生的300ETF期权正成为机构避险的首要工具,期权的扩容正赶上了此次“黑天鹅”事件。300ETF期权品种的推出,将有效提升对冲市场的覆盖率,弥补现有对冲工具的不足。 参与期权交易需满足“五有一无” 尽管看上去获利十分有人,期权绝对不是小白投资者能够玩转的,不仅需要学习相应的期权知识,同时需要向专业的券商寻求指导和帮助。 目前看,上交所、深交所的相关规则内容基本一致。从沪市50ETF期权的个人投资者参与门槛来看,需满足以下条件: 1、有资产:投资者在申请开通50ETF期权账户前20个交易日上,需要保证期货保证金账户中的可用资产不低于50万元。 2、有经验:申请人有6个月以上的交易经验,具备的资格; 3、有知识:申请人需要具备一定的期权基础知识,并通过相关测试; 4、有模拟经历:具备认可的期权模拟交易经验; 5、具有风险承受能力; 6、没有违法违规的行为。 7、满足证券公司规定的其它条件。 这些条件,被业内俗称“五有一无”。投资门槛50万、个人投资者须通过适当性综合评估。这是因为,大多数都有一定的风险,通过制度和一定条件,把合适的人与合适的产品匹配起来,实质上对投资者是一种保护。 需要强调的是,期权与期货不同,期货的风险主要为价格变动的风险,而期权的盈利模式多元化,也带来了多重的风险,除价格变动带来的风险以外,还有波动率以及时间流逝带来的风险。期权价格与标的资产波动率的变化密切相关,波动率的下降会使得期权价格随之下降。 另外,如果作为期权的买方,虽然其最大亏损为权利金,但须承受由于时间流逝导致的期权价格的下降。时间价值为期权价格的组成部分,随着到期时间的临近,时间价值会衰减的越来越快。也就是说,即使标的资产价格不变,波动率不变,其他因素都不变的情况下,明天的期权价值也会较今天的期权价值有所下降。 方向性操作建议上,安永期货表示,中长期来看股市将表现为振荡上行,投资者可继续逢低卖出认沽期权,长期持有赚取期权时间价值。 |